Frase emblemática:A bonificação, de certa forma, é uma subscrição mandatória.

Só que pense o seguinte. Quando há bonificação, o valor da mesma sai do PREÇO. Eu tinha R$ x e mantive R$ x. A queda no LPA (devido ao aumento do número de ações) é compensada por uma queda na cotação do papel;

Quando há subscrição, o valor da mesma não sai do preço, sai do meu BOLSO. O LPA diminui, mas o preço do papel, não. O P/L aumentou, ficou mais caro, não por P, mas por L!

No primeiro caso não há saída ou entrada de recursos, o sistema é fechado. No segundo há vazamento de valor! Pense num esquema de pirâmide inverso, onde à medida que os anos vão passando, as pessoas do topo devem alimentar cada vez mais a máquina. Na bonificação o cara ainda sai no zero a zero, nas subscrições não!

Vc está querendo tirar o dinheiro da bonificação no meu bolso antes de ele chegar lá...

Caso Empresa A: nada entra ou sai do seu bolso ... nada muda no bolso (PatLiq) da empresa ... no final do dia, vc tem 5% em ações adicionais

Caso Empresa B: sai do seu bolso ... algo que entrou no seu bolso no dia anterior ... sai e entra na empresa ... no final do dia o saldo em seu bolso é zero, o PatLiq da empresa é o mesmo ... e vc tem 5% em ações adicionais ...

Vc dirá ... e se eu não subscrever? Então vc vai ser diluído ... e é por isto que a empresa oferece subscrever por um preço muito abaixo do mercado !!!

297426 - audaz1981 - 15 Mai 2015, 18:25

kkk, mas independente do preço...sai do meu bolso ora! kkkkk

Eu vou aqui cometer a gafe de lembrar da subscrição da petrobras. Foi anunciado o preço da subscrição a 26,22/PETR4. A ação estava cotada aos 29,xx/PETR4 na época do anúncio. A Dilmona disse que o valor de mercado da petrobras só subiu, subiu...mas às custas de quem?

Eu entendo que aos olhos de terceiros isso pareceria bom...mas pro acionista a subscrição é uma aposta arriscadíssima, é uma concentração de risco maior na carteira. Vc já pensou por esse lado a coisa? Pois é, eu pensei qdo subscrevi minhas FAED11B!

Vc quer me fazer crer que o fato de haver subscrição é bom, pq em tese estou sendo "subornado" a comprar ações da empresa. Mas isso depende das minhas condições financeiras pessoais, isso não é bom pq há ônus caso eu não concorde seja pagando IR na venda dos direitos, seja tendo minha parcela de lucro diluída... É como se a empresa quisesse me vender uma obrigação, a obrigação de subsidiá-la.

297430 - paulo_prof - 15 Mai 2015, 18:53

kkk... mas a questão, aqui, não é filosófica ... simplesmente é qual seria o indicador histórico mais adequado para balizar o estabelecimento da taxa de crescimento futuro do lucro !!!

Eu advogo monitorar o L da empresa ... PONTO. É muito mais simples e o número de casos reais nos quais pode dar indicações erradas é minimo!

Vc acha que é mais adequado usar o histórico de LPA "Ajustado", ajustamento este que depende dos eventos societário e que a cada evento tem que ser recalculado. números que não estão universalmente disponíveis e que têm que ser calculados pelo interessado (até que para um investidor de FII deve ser ótimo para espantar o tédio ... kkk)

297426 - audaz1981 - 15 Mai 2015, 18:25

kkk, mas independente do preço...sai do meu bolso ora! kkkkk

Eu vou aqui cometer a gafe de lembrar da subscrição da petrobras. Foi anunciado o preço da subscrição a 26,22/PETR4. A ação estava cotada aos 29,xx/PETR4 na época do anúncio. A Dilmona disse que o valor de mercado da petrobras só subiu, subiu...mas às custas de quem?

Eu entendo que aos olhos de terceiros isso pareceria bom...mas pro acionista a subscrição é uma aposta arriscadíssima, é uma concentração de risco maior na carteira. Vc já pensou por esse lado a coisa? Pois é, eu pensei qdo subscrevi minhas FAED11B!

Vc quer me fazer crer que o fato de haver subscrição é bom, pq em tese estou sendo "subornado" a comprar ações da empresa. Mas isso depende das minhas condições financeiras pessoais, isso não é bom pq há ônus caso eu não concorde seja pagando IR na venda dos direitos, seja tendo minha parcela de lucro diluída... É como se a empresa quisesse me vender uma obrigação, a obrigação de subsidiá-la.

297430 - paulo_prof - 15 Mai 2015, 18:53

kkk... mas a questão, aqui, não é filosófica ... simplesmente é qual seria o indicador histórico mais adequado para balizar o estabelecimento da taxa de crescimento futuro do lucro !!!

Eu advogo monitorar o L da empresa ... PONTO. É muito mais simples e o número de casos reais nos quais pode dar indicações erradas é minimo!

Vc acha que é mais adequado usar o histórico de LPA "Ajustado", ajustamento este que depende dos eventos societário e que a cada evento tem que ser recalculado. números que não estão universalmente disponíveis e que têm que ser calculados pelo interessado (até que para um investidor de FII deve ser ótimo para espantar o tédio ... kkk)

Pera lá, vc mudou as condições da bagaça, na segunda condição a base de ações permanece a mesma, 0% de crescimento nominal, certo?

Sendo assim, a variação do LPA e o lucro líquido caminham de mãos dadas.

O valor justo no segundo caso, então, é 20,00!

Não ...

O caso é um só !!!

O lucro da empresa cresceu anualmente 10% reais. A base de ações também cresceu 10% ao ano, via bonificação anual de 10%. Ou seja, LPA ficou constante. Pergunto: qual é o valor justo da ação?

Numa avaliação vc usa LPA constante, pois é esta a sua percepção do passado. Na outra avaliação, vc olha para o lucro crescente da empresa. Em ambas as avaliações, a realidade é a mesma ... o lucro da empresa está crescendo a 10% a.a.

kkk, vou refletir sobre isso!

Pronto, refleti. Prof, acho que estamos falando de coisas diferentes. A minha base de ações para o cálculo do LPA é feito em cima do número de ações AJUSTADO. Nele, essas bonificações não resultam em alteração da base acionária. De fato, o LPA ou o lucro líquido no seu exemplo cresceram no passado 10%aa.

O que quero descobrir, fazendo esse número de ações AJUSTADO, é ver se as subscrições mudaram muito o LPA. Veja, o exemplo do Bradesco é marcante neste aspecto, de 2011 a 2014 houve várias bonificações, mas nada de alteração do número de ações AJUSTADO, pois como mencionei antes, eu trato bonificação como um grupamento ou desdobramento. Coloco de novo o número de ações ajustado do bradesco:

2001 4.143.947.122

2002 4.121.705.572

2003 4.546.586.326

2004 4.546.586.326

2005 4.695.063.635

2006 4.799.463.016

2007 4.841.720.136

2008 4.903.196.364

2009 5.473.741.759

2010 4.966.434.000

2011 5.048.728.080

2012 5.048.728.080

2013 5.048.728.800

2014 5.048.728.800

2015 5.048.730.000

Notou o aumento no número de ações? Esse aumento se dá por subscrições pequenas, mas que de fato ocorreram.

O que os seus números dizem é que em aprox. 15 anos, o aumento da base de ações foi da ordem de 22%. Neste histórico possivelmente há também cancelamentos de ações mantidas em tesouraria.

Mas o meu exemplo é exatamente igual o do Bradesco. A diferença é que em vez de 22% em 15 anos, o aumento da base de ações seria de 318% (1,1^15-1).

Exagerei o aumento anual na base de ações e a taxa de crescimento do lucro exatamente para mostrar que se vc usar o histórico do LPA vc vai fazer caca !!!

Mas vc está fugindo do pau ... A empresa do professor tem hoje 100 ações e o lucro dos últimos 12 meses foi de R$ 100,00. Nos últimos 10 anos, numa economia SEM INFLAÇÃO, o lucro desta empresa cresceu 10% a.a. Neste período, o número de ações também cresceu 10% a.a., via bonificações. A perspectiva é de que esta empresa ainda crescerá por mais 10 anos, para depois entrar em sua perpetuidade, quando a taxa de crescimento do lucro será zero. Utilizando uma taxa de desconto de 10%, qual é hoje o preço justo da ação?

Ache uma resposta ... não me venha dizer que o caso de bradesco é diferente, etc. e tal ...

297300 - tadeutad - 14/Mai/2015 18:27

Prof, me metendo no assunto de vocês, considerei o crescimento como sendo 2015-2025 e com as aões crescendo até 2025 apenas. terminando assim com 259 ações.

com um valor justo por ação de 8,11, se não houvesse bonificações poderíamos pensar que o justo seria de 21,0

O ponto onde está havendo a confusão é que se você está dentro e recebe as bonificações o preço justo não seria alterado.

Por exemplo se a empresa hoje está cotada a 5,00, supondo não ter havido distribuição de lucros ou flutuações de mercado, ao final do período a cotação estará em: 1,93 com seu upside sendo de 420% sem as bonificações a cotação seria ainda de 5,00 com upside também sendo de 420%.

297300 - tadeutad - 14/Mai/2015 18:27

Prof, me metendo no assunto de vocês, considerei o crescimento como sendo 2015-2025 e com as aões crescendo até 2025 apenas. terminando assim com 259 ações.

com um valor justo por ação de 8,11, se não houvesse bonificações poderíamos pensar que o justo seria de 21,0

O ponto onde está havendo a confusão é que se você está dentro e recebe as bonificações o preço justo não seria alterado.

Por exemplo se a empresa hoje está cotada a 5,00, supondo não ter havido distribuição de lucros ou flutuações de mercado, ao final do período a cotação estará em: 1,93 com seu upside sendo de 420% sem as bonificações a cotação seria ainda de 5,00 com upside também sendo de 420%.

Como Jack, vamos por partes...

O número de ações aí de cima do BBDC de minha mensagem anterior não é o efetivo, o efetivo é esse aqui:

2001 1.445.436.202.000

2002 1.437.678.202.000

2003 1.585.879.423.000

2004 474.433.000

2005 979.853.000

2006 1.001.641.000

2007 2.020.920.000

2008 3.069.870.000

2009 3.427.086.000

2010 3.762.450.000

2011 3.824.794.000

2012 3.824.794.000

2013 4.207.274.000

2014 4.207.274.000

2015 5.048.730.000

E não, o seu exemplo seria algo do tipo, NÚMERO EFETIVO DE AÇÕES:

2001 100.000

2002 110.000

2003 121.000

2004 133.100

2005 146.410

2006 161.051

2007 177.156

2008 194.872

2009 214.359

2010 235.795

2011 259.374

2012 285.312

2013 313.843

2014 345.227

2015 379.750

Agora sim, NÚMERO AJUSTADO DE AÇÕES:

2001 100.000

2002 100.000

2003 100.000

2004 100.000

2005 100.000

2006 100.000

2007 100.000

2008 100.000

2009 100.000

2010 100.000

2011 100.000

2012 100.000

2013 100.000

2014 100.000

2015 100.000

A bonificação nada mais é que um ajuste, como um desdobramento. Num desdobramento, por exemplo, todas as ações anteriores ao evento devem ser multiplicadas por n (n pertencente aos números naturais). Já na bonificação ocorre o mesmo só que n é um número do tipo 1,xx.

Novamente, dado que a base de ações AJUSTADA não muda com bonificações, o LPA ajustado varia igual ao lucro líquido, de novo, o preço justo da empresa do professor é de 20,00!

297386 - paulo_prof - 15/Mai/2015 12:19

Acho que o foco da questão que foi colocada não é o que vem sendo discutido ...

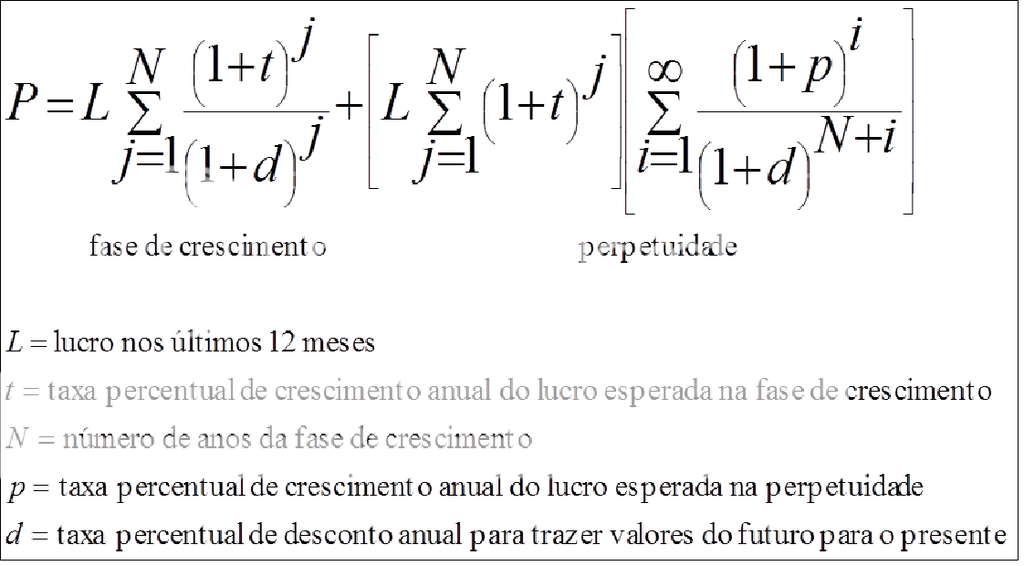

A fórmula do FCD é mostrada abaixo ...

A questão é: o histórico de qual quantidade devo utilizar para subsidiar a determinação de j? O lucro da empresa ou o LPA?

Tentei mostrar que nos casos em que a base de ações variou muito no passado, usar o valor histórico da variação do LPA induz a erros !!!

A pergunta é: qual o valor correto de j a ser utilizado na equação? 10% ou 0%?

Note que o preço justo da ação hoje não pode depender de uma variação futura na base de ações!!!

297386 - paulo_prof - 15/Mai/2015 12:19

Acho que o foco da questão que foi colocada não é o que vem sendo discutido ...

A fórmula do FCD é mostrada abaixo ...

A questão é: o histórico de qual quantidade devo utilizar para subsidiar a determinação de j? O lucro da empresa ou o LPA?

Tentei mostrar que nos casos em que a base de ações variou muito no passado, usar o valor histórico da variação do LPA induz a erros !!!

A pergunta é: qual o valor correto de j a ser utilizado na equação? 10% ou 0%?

Note que o preço justo da ação hoje não pode depender de uma variação futura na base de ações!!!

297396 - tadeutad - 15/Mai/2015 13:11

Paulo Prof, mas foi jsutamente o que eu disse e provei com os cálculos. Independente de ter bonificações ou não o valor justo não muda. O jeito mais fácil é usar o lucro total da empresa, se for o LPA o cálculo dificulta um pouco mas no final o resultado será o mesmo.

Alterações de base de ações decorrentes de bonificações não alteram o valor justo.

ahhh ... legal ... se a base de ações ajustada não muda com bonificações e desdobramento/grupamento, por que é que ela muda com a subscrição?

Note que, excetuando a questão do preço (ações subscritas normalmente são mais caras do que ações bonificadas), não há diferenças sensíveis entre ações bonificadas e ações subscritas !!!

A bonificação, de certa forma, é uma subscrição mandatória.

Suponha, por exemplo, duas empresas que já tenham distribuído os 25% mínimos de lei em dividendos.

A empresa A, adicionalmente, concede uma bonificação de 5%. Para fins de argumentação, suponha que o valor atribuído à ação bonificada seja o VPA.

A empresa B, distribui um dividendo adicional de 5% sobre o VPA e promove uma subscrição de 5% de sua base de ações, com preço de subscrição igual ao VPA.

Supondo, de uma forma ou outra, que todas as ações ofertadas pela empresa B são subscritas ... qual é a diferença entre A e B?

Em A, a base de ações cresceu 5%. O PatLiq ficou constante ... mas isto, do ponto de vista da fórmula da FCD é irrelevante.

Em B, a base de ações também cresceu 5%. O PatLiq também ficou constante (ele diminuiu ao serem pagos os dividendos e aumentou nomesmo valor devido à subscrição).

Por que, a tal base ajustada de ações deve ser diferente para as empresas A e B? Só porque em B o acionista, ao receber os dividendos, poderá decidir não subscrever?

Os casos que, na minha opinião, merecem um tratamento especial são raros. São aqueles de capitalização da empresa a preços muito superiores ao de mercado (tipo, o valor patrimonial quando o preço de mercado é uma fração do mesmo; ou o caso recente do Paranabanco, ect) onde, normalmente, um novo player é admitido na sociedade com eventuais privilégios.

Acho que sob o ponto de vista da fórmula do FCD, a variação no número de ações não deve ser considerada mesmo porque, para a precificação do ativo no presente, não interessa qual será a variação da base deste ativo no futuro. Só interessa a base hoje, e o comportamento do lucro da empresa no futuro.

297420 - paulo_prof - 15 Mai 2015, 17:47

Estamos considerando uma fórmula ... e os seus parâmetros.

Na minha opinião, a fórmula deve ser aplicada com os seguintes parâmetros (conforme empresa exemplo):

a) L = lucro da empresa nos últimos 12 meses dividido pelo número corrente de ações, ou seja, LPA corrente = R$ 1,00

b) t = taxa de crescimento do lucro da empresa = 10% = 0,1

c) N = 10; p = 0; d = 10% = 0,1

RESULTADO: P = R$ 20,00 (não quero nem saber o que aconteceu com o LPA durante o período de observação histórica) !!!

Com o argumento que bonificação não muda a base AJUSTADA de ações da empresa, suponha que o aumento anual de 10% na base de ações seja resultado de SUBSCRIÇÕES.

Pergunta: qual é o t que devo usar na fórmula? Se for o mesmo que acima, por que tenho que me preocupar em calcular a variação do LPA no período de observação histórica, inclusive tendo que "ajustar" em função dos diversos tipos de eventos societários?

297420 - paulo_prof - 15 Mai 2015, 17:47

Estamos considerando uma fórmula ... e os seus parâmetros.

Na minha opinião, a fórmula deve ser aplicada com os seguintes parâmetros (conforme empresa exemplo):

a) L = lucro da empresa nos últimos 12 meses dividido pelo número corrente de ações, ou seja, LPA corrente = R$ 1,00

b) t = taxa de crescimento do lucro da empresa = 10% = 0,1

c) N = 10; p = 0; d = 10% = 0,1

RESULTADO: P = R$ 20,00 (não quero nem saber o que aconteceu com o LPA durante o período de observação histórica) !!!

Com o argumento que bonificação não muda a base AJUSTADA de ações da empresa, suponha que o aumento anual de 10% na base de ações seja resultado de SUBSCRIÇÕES.

Pergunta: qual é o t que devo usar na fórmula? Se for o mesmo que acima, por que tenho que me preocupar em calcular a variação do LPA no período de observação histórica, inclusive tendo que "ajustar" em função dos diversos tipos de eventos societários?

Se ninguém respondeu ainda ... é porque a empresa é obrigada a oferecer a todos os sócios a oportunidade de não ser diluído (em percentual de número de ações) mesmo se tiver certeza que ninguém subscreverá ...

217683 - paulo_prof - 25 Out 2013, 12:43

Não existe tb a possibilidade (ainda que me tese para este ativo) de que o dinheiro da subscrição iria para o caixa da empresa e quando se compra a mercado não???

Não sei exatamente os detalhes ... mas, efetivamente, o dinheiro ao qual vc se refere, de fato não existe! Ele está na forma de dívida da Sanepar para com o Estado do Paraná. Como é que o Estado iria pegar a dívida e comprar ações no mercado?

O que está sendo "vendido" é a dívida que a empresa tem com o seu controlador. Contabilmente, desaparece o passivo, aparecendo, no lugar, um aumento de capital.

O racional atrás da fixação do preço, não sei ... De qualquer forma, para o Estado, não é um mau negócio, especialmente se esta dívida foi corrigida acima dos juros de mercado, no passado.

Se, por um lado, o estado nunca mais verá a cor da grana desta dívida, embolsará dividendos maiores todos os anos. E se o payout for aumentado, a operação pode fazer todo o sentido: ninguém questiona o tamanho da dívida; o estado aumenta a sua participação; e o payout é aumentado para que a operação faça sentido.

Ao contrário de uns e outros que governam em nosso país ... o Richa é competente! Dificilmente daria um ponto sem nó !!!

217683 - paulo_prof - 25 Out 2013, 12:43

Não existe tb a possibilidade (ainda que me tese para este ativo) de que o dinheiro da subscrição iria para o caixa da empresa e quando se compra a mercado não???

Não sei exatamente os detalhes ... mas, efetivamente, o dinheiro ao qual vc se refere, de fato não existe! Ele está na forma de dívida da Sanepar para com o Estado do Paraná. Como é que o Estado iria pegar a dívida e comprar ações no mercado?

O que está sendo "vendido" é a dívida que a empresa tem com o seu controlador. Contabilmente, desaparece o passivo, aparecendo, no lugar, um aumento de capital.

O racional atrás da fixação do preço, não sei ... De qualquer forma, para o Estado, não é um mau negócio, especialmente se esta dívida foi corrigida acima dos juros de mercado, no passado.

Se, por um lado, o estado nunca mais verá a cor da grana desta dívida, embolsará dividendos maiores todos os anos. E se o payout for aumentado, a operação pode fazer todo o sentido: ninguém questiona o tamanho da dívida; o estado aumenta a sua participação; e o payout é aumentado para que a operação faça sentido.

Ao contrário de uns e outros que governam em nosso país ... o Richa é competente! Dificilmente daria um ponto sem nó !!!

De acordo com a Lei das SA, art. 170:

Art. 170. Depois de realizados 3/4 (três quartos), no mínimo, do capital social, a companhia pode aumentá-lo mediante subscrição pública ou particular de ações.

§ 1º O preço de emissão deverá ser fixado, sem diluição injustificada da participação dos antigos acionistas, ainda que tenham direito de preferência para subscrevê-las, tendo em vista, alternativa ou conjuntamente: (Redação dada pela Lei nº 9.457, de 1997)

I - a perspectiva de rentabilidade da companhia; (Incluído pela Lei nº 9.457, de 1997)

II - o valor do patrimônio líquido da ação; (Incluído pela Lei nº 9.457, de 1997)

III - a cotação de suas ações em Bolsa de Valores ou no mercado de balcão organizado, admitido ágio ou deságio em função das condições do mercado. (Incluído pela Lei nº 9.457, de 1997)

O melhor critério para não haver diluição injustificada (como manda a Lei das SA) para os acionistas é o valor patrimonial da ação, quando este for superior ao preço de mercado.

Deve ter sido o critério adotado pela Empresa.

Nesse critério, quem subscreve aporta o valor de livros da ação ao patrimônio.

Quem não acompanha na subscrição, passa a ter um percentual menor do patrimônio líquido, mas o valor patrimonial (livros) das ações continua sendo o mesmo, pois aumenta o número total de ações e o patrimônio líquido aumenta na mesma proporção.

Se o preço de emissão das novas ações fosse inferior ao valor patrimonial da ação - VPA, o acionista que não acompanhasse seria diluído no número de ações e no valor patrimonial de suas ações, pois o valor patrimonial de cada ação passa a ser menor após o aumento do capital social nessas consições.

No caso da SAPR4, portanto, mesmo não acompanhando (não subscrevendo as novas ações), o acionista minoritário preferencialista não é prejudicado.

3349 - gustgef - /Abr/2009 18:11

citação: ac0stacitação: small capscitação: ac0staE outro detalhe:

Não é dormir dia 15 com 1000 e acordar dia 16 com 1112!!!

"Terá o período para subscrição onde será possível repassar esses direitos de compra, ou seja, vendê-los. Você acordará com 112 CNFB2 e dependendo da sua corretora terá que mandar notificação dizendo se pagará por elas ou irá vender o direito."

"acOsta, ao que me consta, trata-se de BONIFICAÇÂO e não SUBSCRIÇÃO. Empresa boa bonifica. Empresa com problema de caixa pede mais dinheiro para o acionista, o que não é o caso de CNFB4."

"As cotações andarão bastante em função do dólar, dado o seu valor em caixa denominado na moeda."

Correto!!! É bonificação!! Me certifiquei agora.

Mas não muda o fato da desabada quando foi anunciado. É só procurar no gráfico.

Muda o fato que a empresa não está esmolando. Muito bom.

Mas confirmo o que afirmei: padrões são águas passadas...

"Não entendi, nunca participei de uma bonificação assim, tenho uma boa quantidade de CNFB4, queria entender direito. Você recebe essa CNFB2 em subscrição? ou na bonificação também? você vai ter direito a comprar as ações a um preço baixo? é por isso que é bonificação ou você vai simplesmente acordar com mais ações?"

"E ninguém me respondeu ainda, aonde o acionista ganha valor recebendo mais ações, uma vez que a empresa é a mesma? Um dos livros que eu tenho fala o seguinte:"

"""É um provento em ações, não em dinheiro. O que ocorre é normalmente é uma incorporação de reserva capital ao capital registrado. O acionista passa a ter mais ações, mas a proporção é retirada do preço da ação"""

"Procurei por algum histórico, mas não achei. A empresa incorporou R$170 milhões, isso significa que ela vai dispor de R$170 milhões pra investimento? Alguém poderia dar uma explicação mais detalhada? As ações costumam se desvalorizar menos que a proporção da bonificação?"

3353 -WK2007 - 01/Abr/2009 19:13

"gustgef, a bonificação refere-se a um aumento de capital de uma companhia, por meio da incorporação de reservas e lucros, quando são distribuídas gratuitamente novas ações a seus acionistas, proporcionalmente às já possuídas."

"A empresa é a mesma, mas com um capital social maior."

"Esqueça cnfb2, nada a ver em se tratando de bonificação."

"De forma semelhante aos dividendos, o normal é o preço cair quando se torna ex-bonificação."

Veja uma explicação esposta em um site:

"""Bonificação em ações"

"Distribuição de resultados da companhia mediante emissão de ações, quando de incorporação de reservas ao capital social. As ações bonificadas são entregues gratuitamente aos acionistas, na proporção da quantidade de ações possuídas. A bonificação aumenta a quantidade de ações da empresa, sem alterar o valor do patrimônio."

"Exemplo: Companhia com capital de 100 e reservas de capital de 20 resolve incorporar tais reservas ao capital registrado. Para tanto, resolve aumentar o capital mediante bonificação em ações novas, gratuitas, aos acionistas. O Patrimônio Líquido, de 100 (capital) mais 20 (reservas) passa a ser de 120 (capital), ou seja, não se altera."""

3824 - WK2007 - 08/Abr/2009 16:35

"Talvez a melhor opção seja manter sua posição atual, ou seja, não comprar mais nem vender as ações que tem. "

![Validate my RSS feed [Valid RSS]](valid-rss-rogers.png)